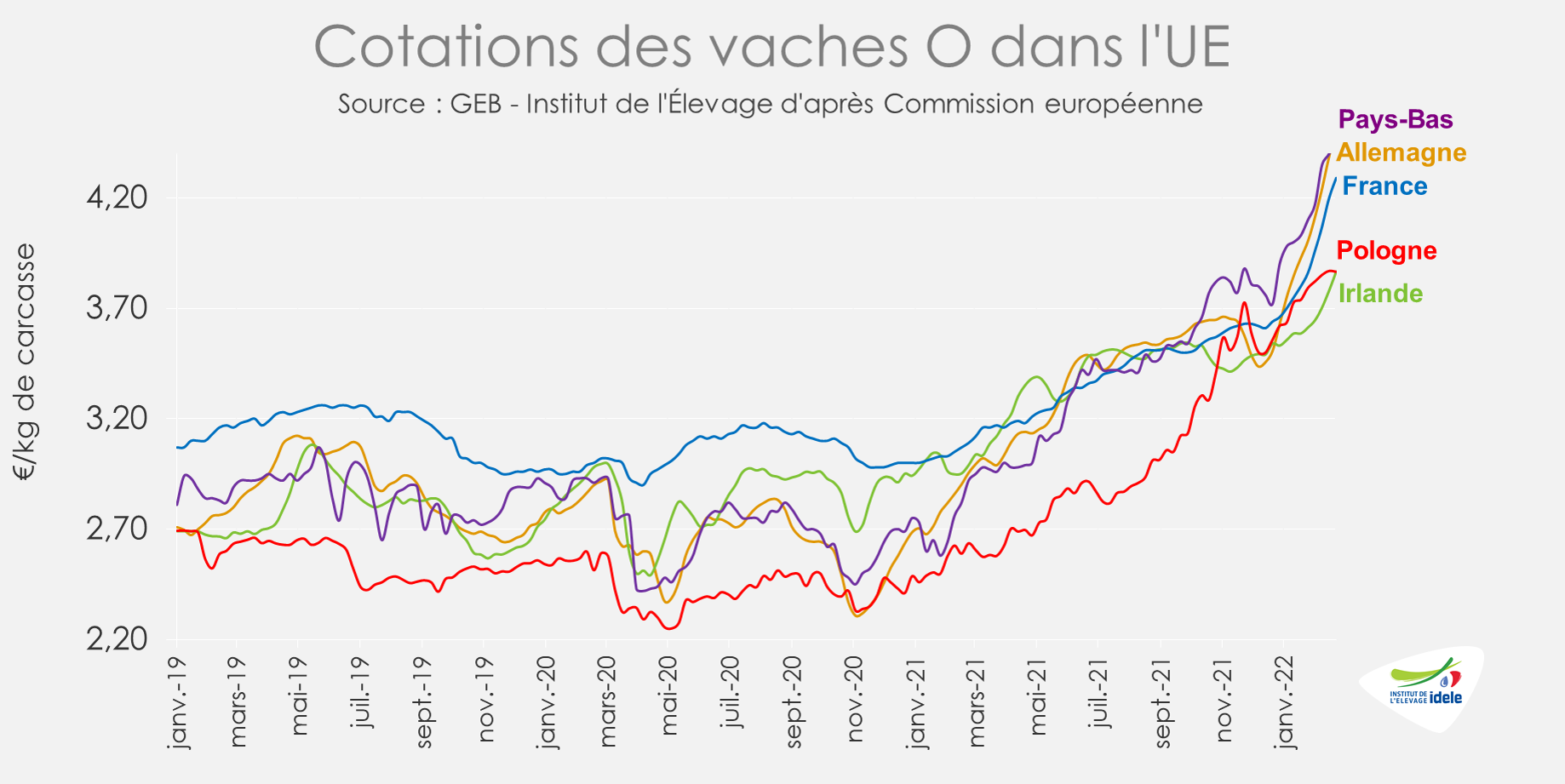

Dans tous les États membres, les jeunes bovins se font rares, ce qui tire les cours à la hausse. Les engraisseurs retiennent pour l’instant leurs animaux afin de gagner quelques centimes, réduisant un peu plus l’offre. L’envolée des coûts de production inquiète toutefois les éleveurs, en particulier dans les pays du Sud de l’Europe plus dépendants de l’achat de matière première d’origine mer Noire.

Italie : cours en hausse, en mâles comme en femelles

En Italie, l’offre en ferme comme importée reste limitée et les engraisseurs, en position de force, n’hésitent plus à réclamer des hausses de prix afin de compenser au moins partiellement l’envolée de leurs coûts de production. Les cours des jeunes bovins finis poursuivaient donc leur hausse début mars, à l’encontre de la baisse saisonnière habituelle. La cotation du JB mâle charolais sur la bourse de Padoue a encore gagné +10 centimes en 4 semaines pour atteindre 3,12 €/kg vif en 2ème semaine de février (+29% /2021 et +20% /2020). Celle du mâle limousin a gagné +9 centimes à 3,22 €/kg vif (+16% /2021 et 2020).

Les femelles ne sont pas en reste. Leurs prix progressent fortement depuis l’automne dernier, alors qu’ils sont d’habitude beaucoup plus stables que ceux des mâles. Sur la bourse de Modène, la femelle charolaise a encore gagné +6 centimes en quatre semaines pour atteindre 3,12 €/kg vif (+15% /2021). La femelle limousine a gagné également +6 centimes à 3,31 €/kg (+13% /2021).

Toutefois, la guerre en Ukraine inquiète le secteur. Même si les céréales importées sont plutôt destinées à l’alimentation des monogastriques, les craintes de ruptures d’approvisionnement et de spirale inflationniste sont largement partagées, d’autant que le pays est soumis à une sécheresse qui pourrait réduire les récoltes nationales. A l’inverse, la demande en aliments du bétail est affectée par les épizooties en cours dans le Piémont et la plaine du Pô : grippe aviaire et fièvre porcine africaine.

Côté consommation, la hausse du prix des carburants réduit le pouvoir d’achat et les distributeurs s’attendent à une modification de la composition du panier des ménages. Mi-mars, les annonces de grèves de transporteurs ont plutôt incité les distributeurs à commander leurs viandes avec un peu d’avance afin d’éviter les ruptures en magasin.

Allemagne : un manque d’offre criant, le JB O à 5,12 € !

En Allemagne, la faiblesse de l’offre continue de faire grimper les prix. Et les engraisseurs, comme en France, tentent de gagner quelques centimes et quelques kg en retenant leurs animaux quelques jours de plus. La cotation du JB U a atteint 5,45 €/kg de carcasse en semaine 10 (+37% /2021 et +47% /2020), celle du JB R 5,41 €/kg (+38% /2021 et +48% /2020) et celle du JB O 5,12 €/kg (+39% /2021 et +50% /2020).

D’après l’indicateur hebdomadaire d’abattages, le nombre de taurillons abattus sur les semaines 7 à 10 était en très fort recul par rapport aux années précédentes : -14% /2021 et -17% /2020. La baisse des sorties est amplifiée par la rétention en élevage.

Rappelons que l’enquête cheptel de novembre enregistrait une baisse de -2,7% du nombre de bovins mâles de 1 à 2 ans par rapport à fin 2020, soit -22 000 têtes. La petite hausse des effectifs de 8-12 mois (+5 000 têtes ou +1,3%), sans doute liée à la hausse des prix des JB finis à partir du printemps, ne compensera pas la baisse des plus âgés.

Pologne : le zloty décroche, induisant une baisse de prix en euros

En Pologne, la cotation du JB O est retombée à 4,24 €/kg de carcasse en semaine 9, mais reste très élevée par rapport aux années précédentes (+40% /2021 et +43% /2020). Les cours restent en forte hausse en monnaie nationale, tirés par la pénurie sur le marché européen. La cotation du JB O en zloty a gagné +4% en huit semaines pour remonter à 20,28 zlotys/kg de carcasse (+47% /2021 et +59% /2020).

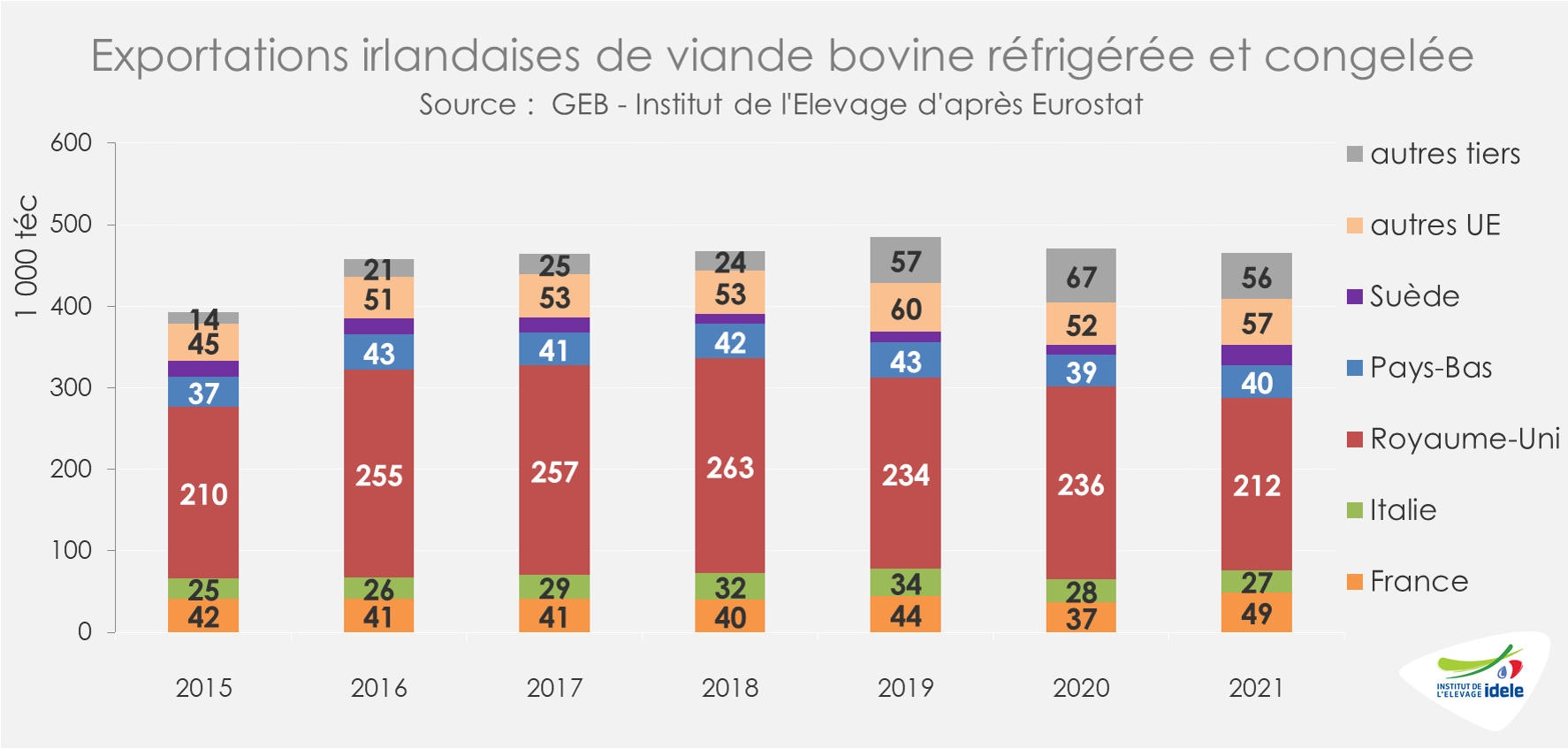

Comme toutes les monnaies d’Europe centrale, le zloty a dévissé suite à l’invasion de l’Ukraine par l’armée russe, faisant craindre une inflation encore plus forte que dans la zone euro. Une forte baisse du pouvoir d’achat en Pologne conduirait à une hausse de la part de viande bovine exportée sur le marché européen. Mais la marge de progression est faible, la Pologne exportant déjà 85% de sa production abattue. En outre, l’afflux de réfugiés ukrainiens (1,8 million au 15 mars) augmente la demande alimentaire.

D’après les experts polonais, la production nationale pourrait être stable en 2022 par rapport à 2021, à 556 000 téc. Les chiffres provisoires de l’enquête cheptel de décembre indiquaient un nombre de bovins mâles de 1 à 2 ans dans les fermes polonaises en hausse de +6% /2020 à 928 000 têtes, ce qui pourrait aboutir à un rebond de la production de taurillons en 2022. Cependant, le nombre de vaches laitières était en recul de -4% à 2,035 millions de têtes, de même que celui de vaches allaitantes (-4% à 253 000 têtes après 14 années de hausse ininterrompue).

Espagne : les engraisseurs très inquiets de la flambée de leurs coûts

En Espagne, la hausse du prix de l’alimentation du bétail inquiète, de même que la possibilité de ruptures d’approvisionnement. L’Espagne est en effet très dépendante de l’importation pour la fabrication d’aliment et les systèmes d’engraissement bovin sont basés principalement sur des rations sèches. Dans ce contexte, les engraisseurs parviennent à passer des hausses de prix, d’autant que le marché export reste particulièrement porteur, que ce soit en vif pour le pourtour méditerranéen en préparation du Ramadan comme en viande pour le marché européen.

La cotation du JB U a atteint 4,79 €/kg de carcasse en semaine 9 (+32% /2021 et +27% /2020) et celle du JB R 4,71 €/kg (+32% /2021 et +27% /2020).

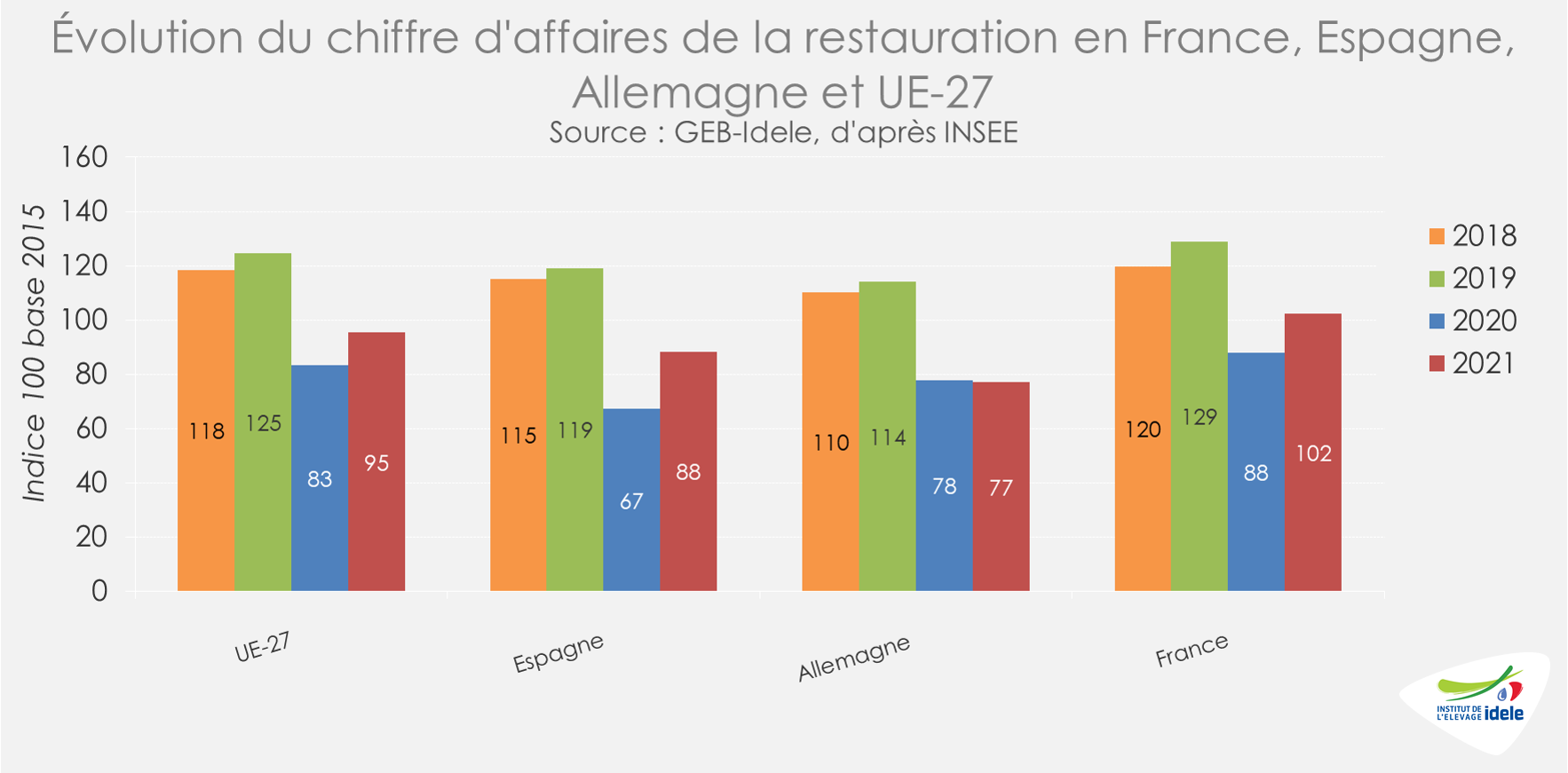

Tranchant avec le dynamisme des marchés export, la consommation nationale de viande bovine est morose, limitée par la forte baisse du pouvoir d’achat des Espagnols qui sont confrontés à une forte inflation. L’indice des prix à la consommation (IPC) a encore augmenté de +0,8% en février par rapport au mois précédent, passant à 7,6% sur un an, le plus élevé depuis décembre 1986, selon les données publiées par l’Institut national de la statistique (INE). Et la hausse ne semble pas près de s’arrêter vu le contexte international.

Si la hausse des prix à la production est généralisée sur le marché européen, les industriels de la viande craignent d’être moins compétitifs que par le passé vers les pays de l’UE en raison de plusieurs hausses consécutives du salaire minimum interprofessionnel (SMI). La dernière, bien que non encore signée par les organisations patronales, a été annoncée début février par le Gouvernement de Pedro Sanchez et devrait porter le SMI à 1 165 euros bruts par mois avec effet rétroactif au 1er janvier 2022. Le Gouvernement espagnol s’est engagé à porter le salaire minimum à 60% du salaire moyen d’ici la fin de la législature en 2023. Ces hausses, les plus importantes depuis des décennies, sont destinées à hisser le salaire minimum espagnol au niveau de celui de ses voisins européens.