Les marchés des produits laitiers se tiennent bien malgré la dépression économique mondiale. La demande, européenne comme internationale, demeure ferme et permet de valoriser l’offre laitière croissante dans la plupart des bassins exportateurs, Union européenne en tête.

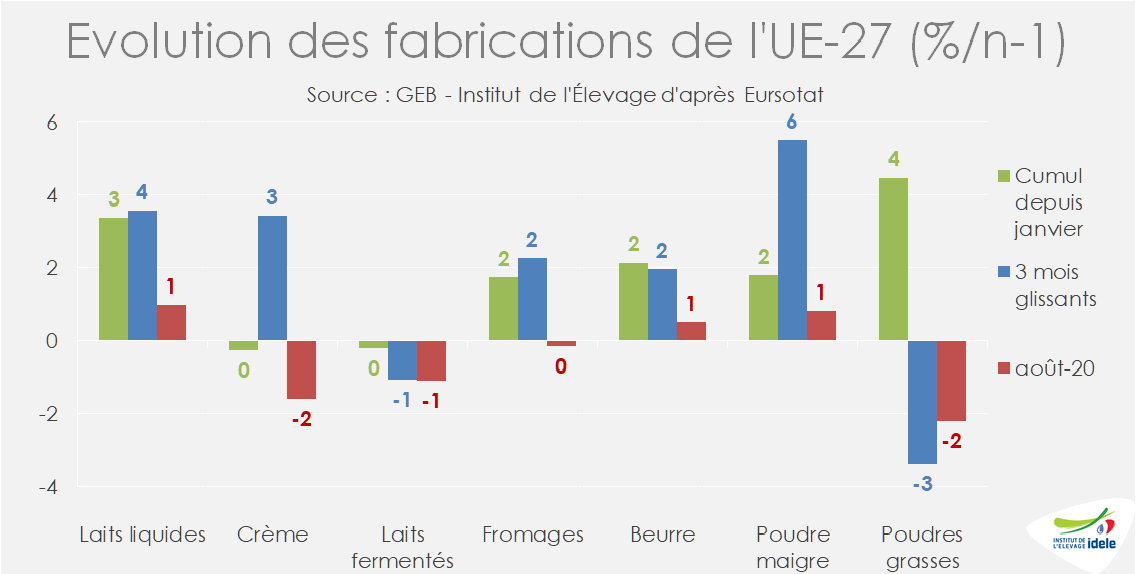

Fabrications européennes modifiées durant les confinements

Les fabrications européennes ont retrouvé durant l’été un profil proche de la normale, après avoir été déformé lors du premier confinement. Celles de laits liquides ont été ramenées à +1% /2019 en août après le bond printanier. Les fabrications de laits fermentés ont aussi reflué et retrouvé la baisse tendancielle à l’œuvre depuis plusieurs années.

Les fabrications de crème conditionnée, stables sur 8 mois, ont évolué de façon très contrastée d’un mois à l’autre. Elles ne semblent pas avoir bénéficié de l’effet confinement.

Les fabrications de fromages ont progressé de +1,7% /2019 sur 8 mois. Plutôt dynamiques au 1er trimestre, elles ont légèrement fléchi durant le confinement pour rebondir en juin et juillet 2020.

Au 4ème trimestre, le ralentissement attendu de la collecte européenne et le second confinement, «certes moins strict », d’une majorité de la population européenne devraient encore modifier le profil des fabrications. On peut s’attendre à une reprise des fabrications de produits de grande consommation (laits conditionnés, ultra-frais, beurre plaquette…). En revanche, les fabrications de beurre cube et de poudre maigre devraient marquer le pas, tandis que celles de poudres grasses resteront ralenties, après avoir été dynamiques au 1er semestre 2020.

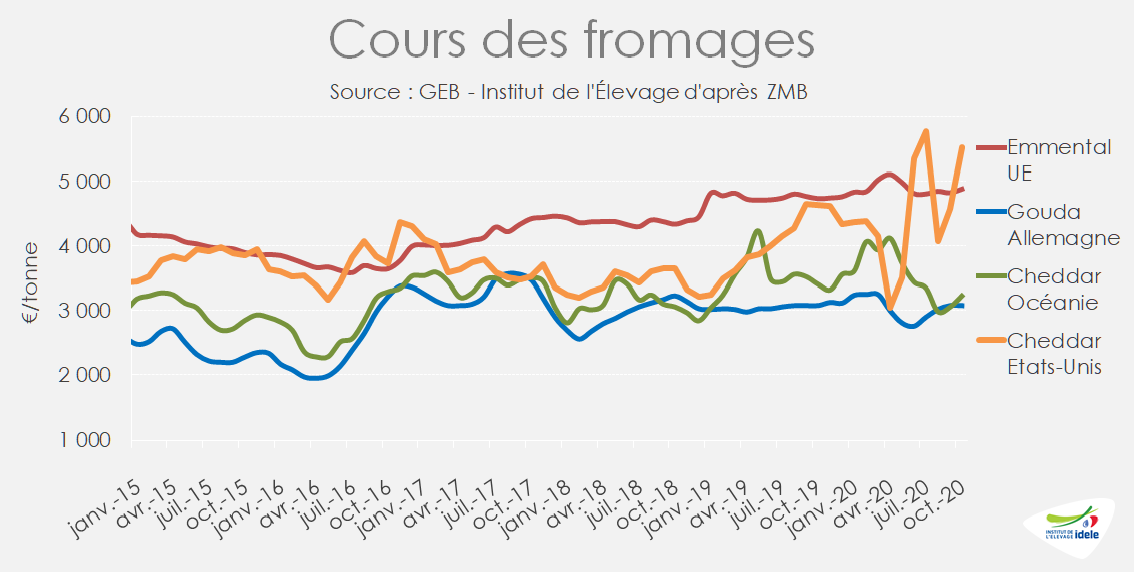

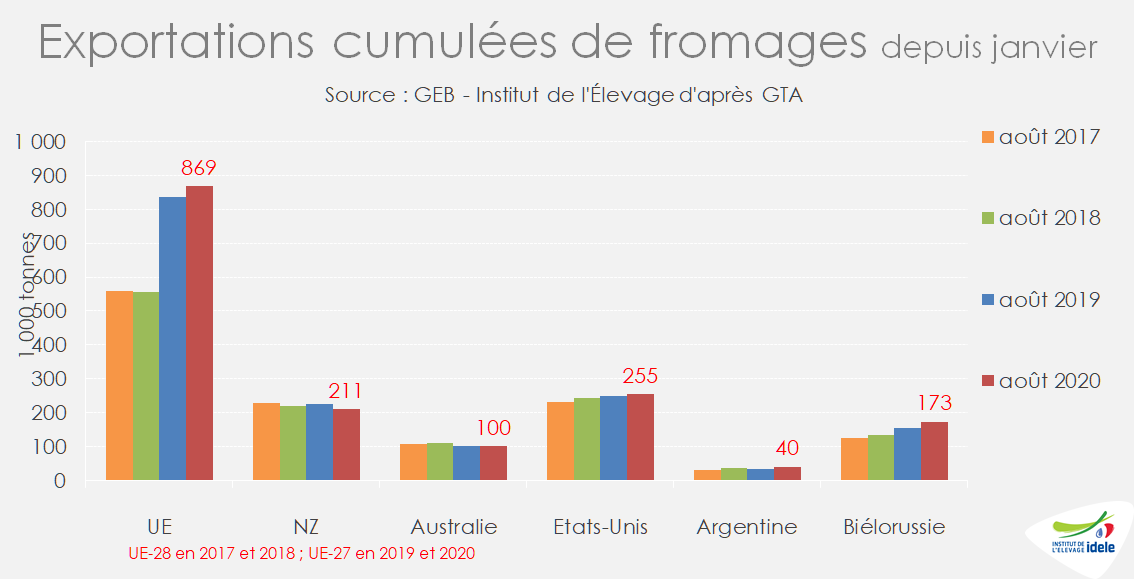

Marché des fromages : L’UE toujours offensive

En Europe, le cours des fromages se tient bien. Celui de l’emmental a enregistré un sursaut fin octobre à 5 130 €/t (moyenne UE), soit +8% /2019, après avoir été stable de juin à octobre au niveau de 2019. Ceux des fromages commodités (cheddar, edam et gouda) se sont appréciés légèrement d’un mois sur l’autre et se maintiennent au niveau de l’an dernier. Les fabrications européennes semblent bien ajustées aux débouchés.

Les fabrications européennes supplémentaires ont été pour un 1/3 exportées et pour les 2/3 écoulées sur le marché intérieur.

Les exportations de l’UE-27 ont progressé jusqu’en juillet (+5% /2019 sur 7 mois), puis ont marqué le pas en août. Portées à 870 000 t sur 8 mois, elles ont d’un côté fléchi de 6% vers le Royaume-Uni, devenue la première destination extra-communautaire, et vers les États-Unis (-16% à 73 800 t), et de l’autre progressé vers le Japon (+13% à 86 300 t), désormais la deuxième destination, et vers les autres principaux pays clients (Suisse, Corée du Sud, Ukraine, Arabie, Algérie, Australie, Chine). L’UE-27 a assuré l’essentiel des croissances des échanges internationaux (+2%).

Les fabrications européennes s’annoncent au mieux stationnaires au 4ème trimestre avec des exportations européennes qui pourraient marquer le pas et une consommation européenne plutôt ferme.

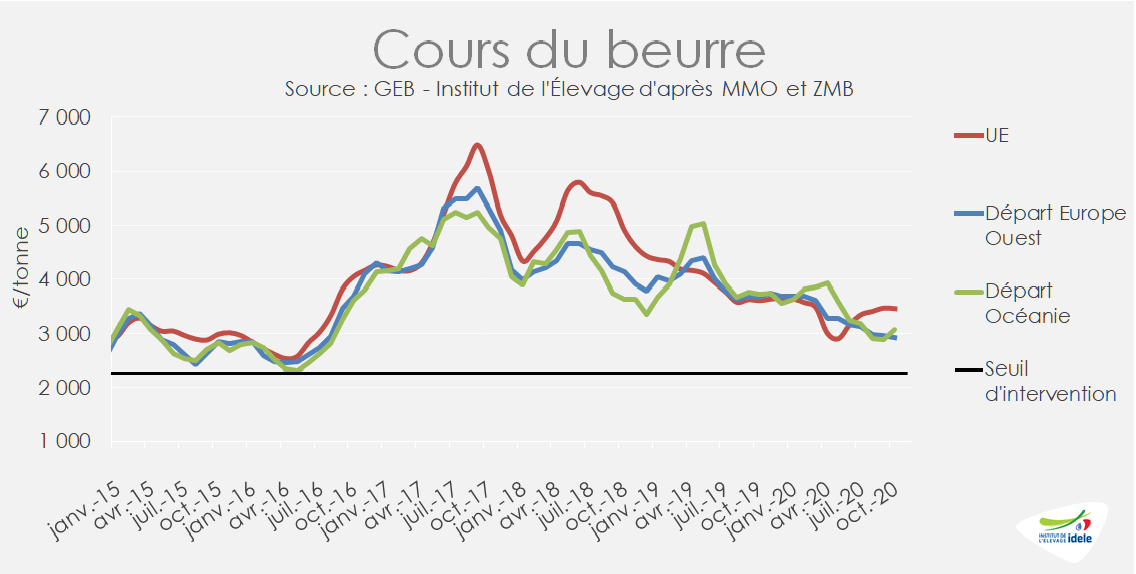

Marché du beurre ferme et équilibré

En Europe le cours du beurre est stabilisé au niveau de l’an dernier, à 3 475 €/t début novembre (moyenne européenne). Après avoir fléchi au printemps lors du premier confinement, il s’était ensuite redressé sous l’effet d’une demande européenne ferme et d’exportations dynamiques grâce à une bonne compétitivité prix jusqu’en juin.

Le cours du beurre devrait pour le moins se maintenir pendant le 2nd confinement sous l’effet d’une demande probablement ferme en beurre plaquette et de fabrications limitées. Les exportations européennes marqueront sans doute le pas au 4ème trimestre, après avoir été très dynamiques au 1er semestre, puis stables durant l’été.

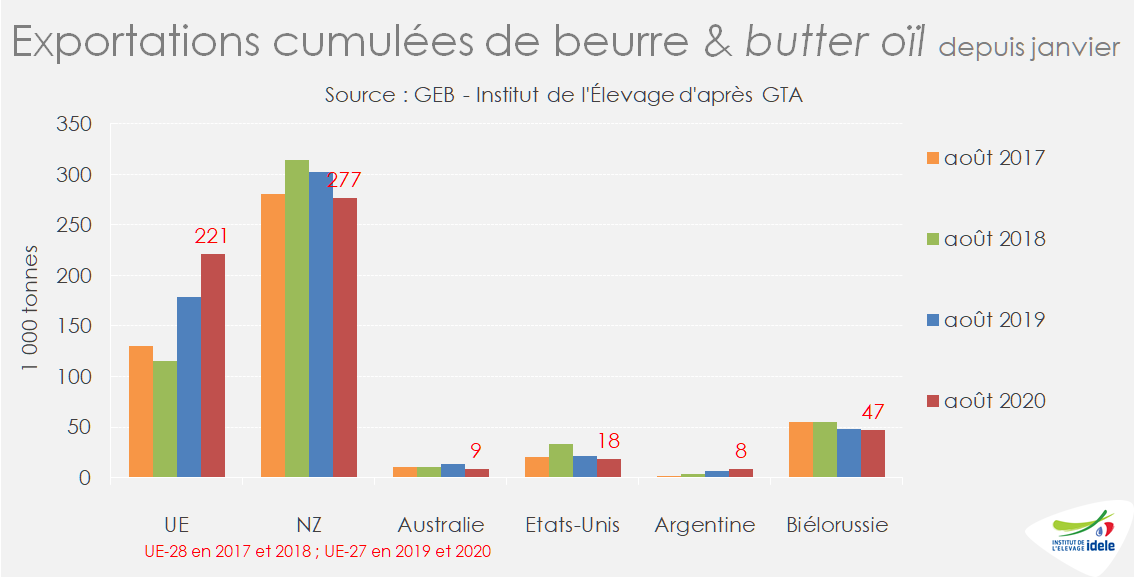

Sur les huit premiers mois de 2020, les exportations européennes de beurre ont bondi (+43 000 t soit +24% /2019) à 218 000 t, notamment grâce à des fabrications plutôt dynamiques (+29 000 t soit +2% /2019). Dans le même temps, les importations ont été presque divisées par deux (-28 000 t à 39 000 t). Et les stocks en entreprise ont connu une évolution saisonnière moins marquée qu’en 2019, si bien que la consommation européenne, estimée par bilan, a légèrement baissé de 20 à 30 000 t sur les huit premiers mois de 2020.

Le dynamisme de l’UE n’a pas pour autant comblé le recul de tous les autres fournisseurs, Nouvelle-Zélande en tête (-9% /2019). Ainsi les échanges internationaux de beurre ont reculé de 8% /2019 de janvier à août, selon ATLA.

Marché des protéines laitières : plus instable

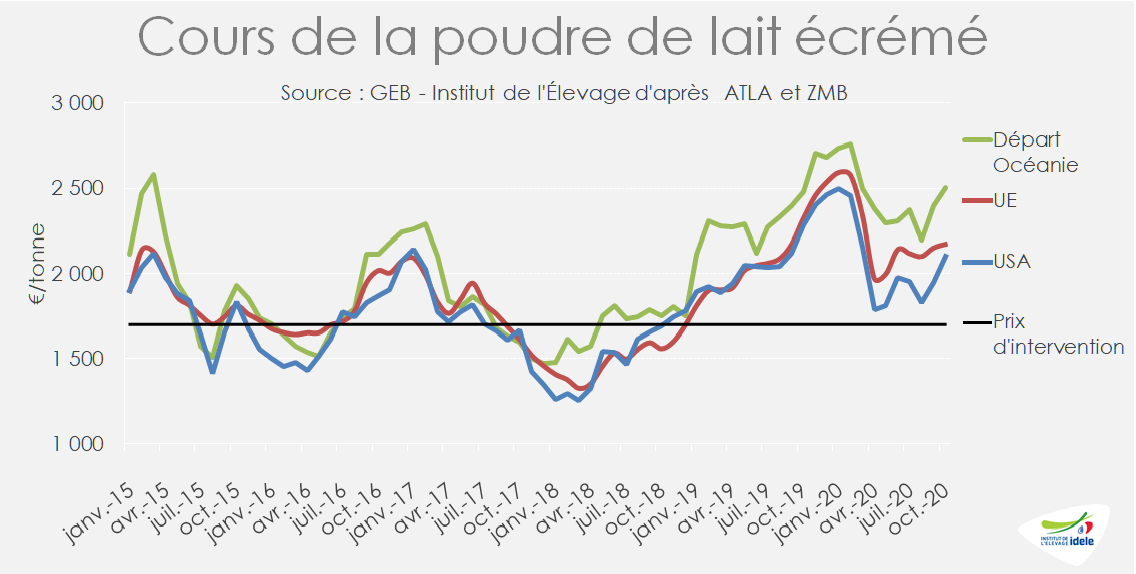

Après avoir fléchi en août, le cours de la poudre maigre s’est rétabli depuis. A 2 170 €/t en octobre, le prix moyen de la poudre maigre en Europe a sensiblement progressé, de +1% d’un mois sur l’autre, mais s’éloigne petit à petit de son niveau de l’an dernier (-7% /2019). la poudre de lait européenne demeure toujours plus compétitive que la poudre de lait océanienne (2 500 €/t en octobre), mais moins que la poudre étatsunienne dont le cours a toutefois rebondi +275 € en deux mois à 2 100 €/t en octobre.

La fermeté du marché européen tient aux moindres disponibilités. Les fabrications européennes, qui ont fortement ralenties depuis juin, devraient rester faibles et très inférieures à celles de l’an dernier. De même les stocks en entreprises, qui ont continué de refluer durant l’été, sont désormais très faibles. Estimés à 80 500 t par ATLA début septembre, ils ont été divisés par trois d’un automne à l’autre (240 000 t un an plus tôt).

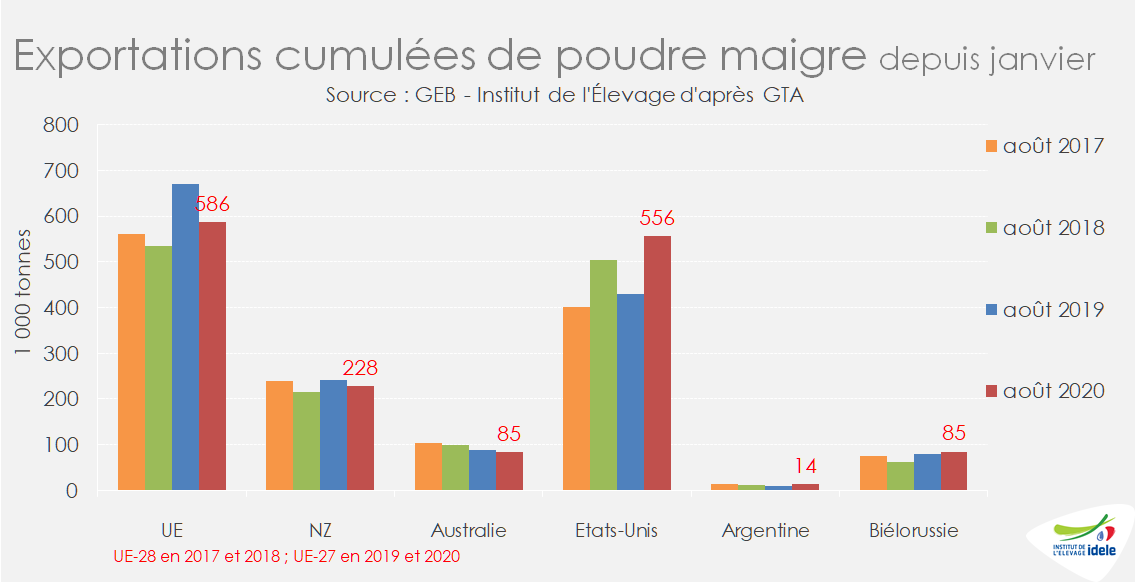

Amorcé au 1er semestre, le reflux des exportations européennes de poudre maigre s’est accéléré durant l’été. Cumulées sur huit mois, elles ont chuté de 14% à 586 000 t. Dans le même temps, les exportations étatsuniennes ont bondi de +29% /2019, à 556 000 t, grâce à des fabrications importantes permises par le dynamisme de la production laitière et le ralentissement des fabrications fromagères au printemps. La très bonne compétitivité des produits étatsuniens a de plus permis aux opérateurs de résorber les stocks qui s’étaient constitués pendant le confinement et les ramener en septembre à leur niveau de l’an dernier.

Les exportations néozélandaises de poudre maigre sont demeurées faibles jusqu’en août faute de disponibilités et de compétitivité. Elles devraient le rester, Fonterra privilégiant les exportations de poudres grasses. En somme les échanges internationaux de poudre maigre ont marqué le pas (-1% /2019 sur huit mois).

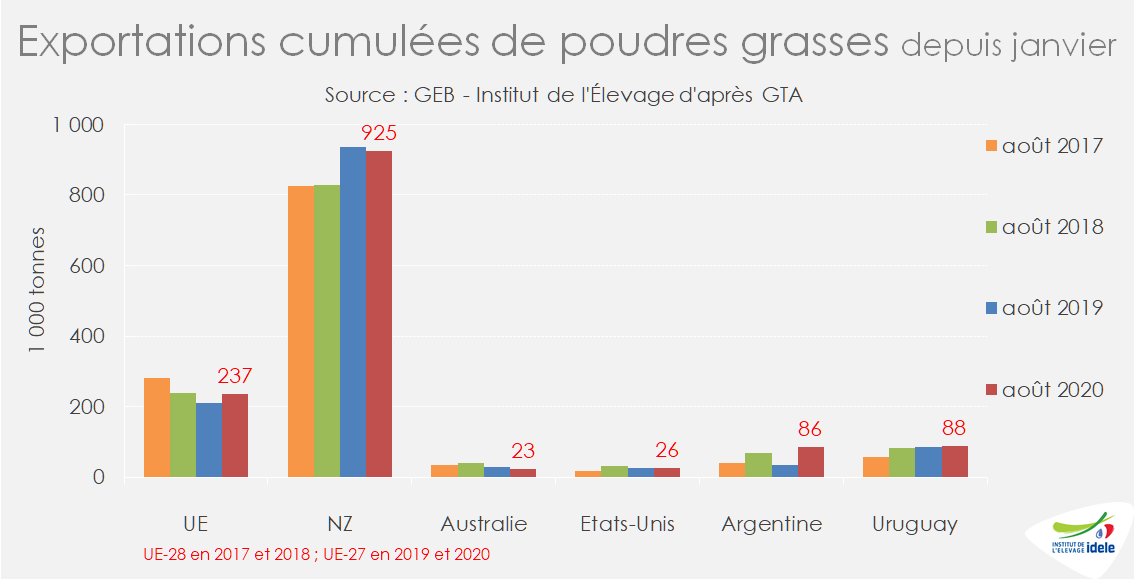

Poudres grasses : retour passager de l’UE sur le marché mondial

Plutôt offensifs au 1er semestre, les exportateurs européens de poudres grasses se font plus attentistes au 2nd semestre. Malgré cela, les exportations de l’UE-27 ont progressé sur les huit premiers mois de +27% /2019 à 237 000 t. Depuis août, ils subissent le retour en force de Fonterra qui, grâce à un très bon début de campagne laitière 2020/21, a nettement accru ses fabrications et relancé ses exportations. Celles-ci avaient marqué le pas sur les huit premiers mois de l’année (-1% /2019 à 925 000 t). Sur la même période, les échanges internationaux ont légèrement progressé de +1% /2019, grâce notamment au retour de l’Argentine (x2,5 à 86 000 t).

Demande mondiale relancée de poudre de lactosérum

Enfin, le marché de la poudre de lactosérum se tient bien avec un cours stabilisé autour de 700 €/t dans l’UE cet automne en Allemagne et en France. La reconstitution du cheptel porcin chinois a relancé les besoins et les importations chinoises de poudre de lactosérum (+117 000 t soit +35% /2019 sur 9 mois). Les deux principaux fournisseurs, UE et États-Unis, tirent leur épingle du jeu. Les exportations européennes ont fortement progressé (+11% /2019 à 457 000 t sur 8 mois) et celles des États-Unis ont rebondi de +17% sur la même période (317 000 t) sans pour autant avoir retrouvé le niveau historique de 2018. De son côté, la Biélorussie accroit ses exportations, grâce au dynamisme de ses fabrications fromagères, essentiellement sur la Russie. En somme, les échanges internationaux ont bondi de +10 à +11% d’une année sur l’autre.