La production européenne est globalement limitée et les poids de carcasse sont partout en retrait du fait de la flambée des coûts de l’alimentation animale. L’inflation limite les achats des ménages dans tous les États membres, mais la saison touristique est bien lancée en Europe du Sud ce qui stimule la demande de la restauration. Les cours des JB restent élevés. Ils se sont réajustés à la baisse en Allemagne mais devraient s’y stabiliser.

ITALIE : prix stationnaires à haut niveaux

En Italie, l’offre et la demande sont équilibrées, ce qui permet de maintenir les prix à un haut niveau. Comme d’habitude, l’arrivée des chaleurs estivales limite les achats des consommateurs. Mais cette année, la faible offre de viande permet un maintien des prix au lieu de la baisse saisonnière habituelle. Par ailleurs, la perspective d’une saison touristique sans restriction dynamise la demande de la RHD.

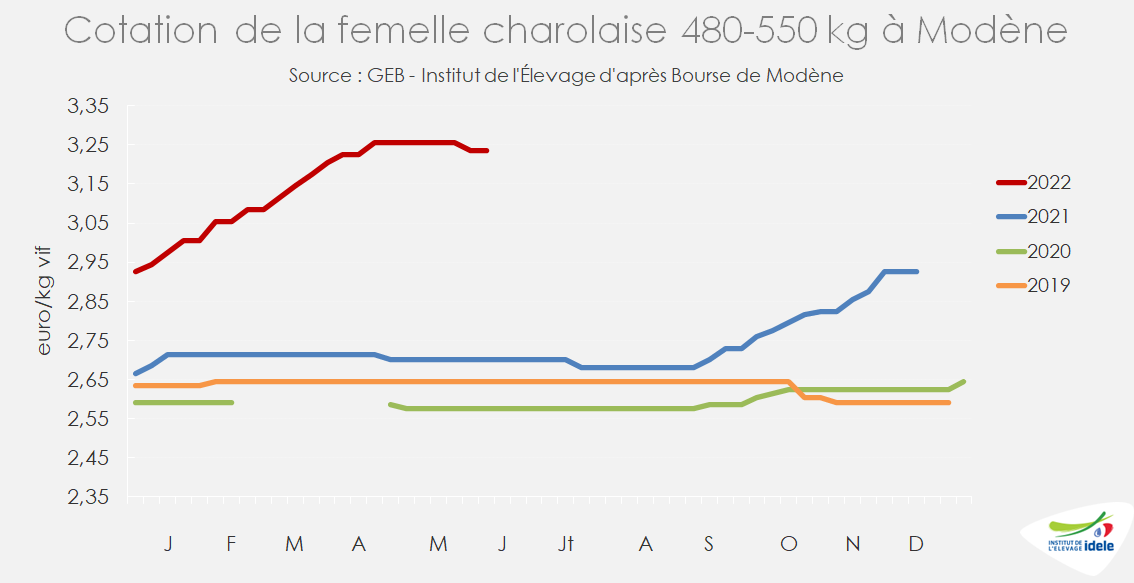

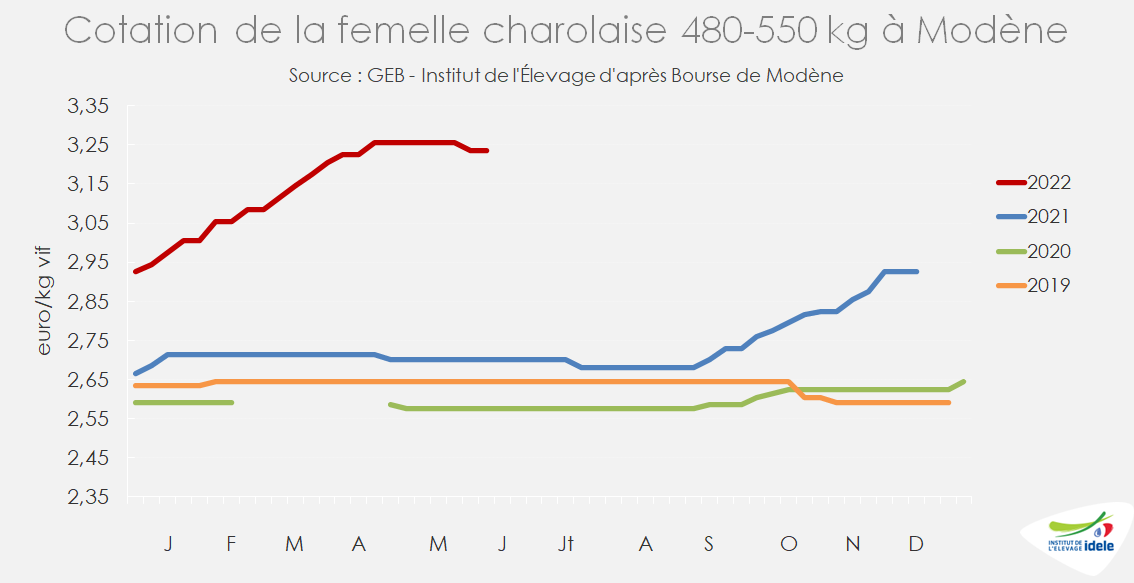

La cotation du JB mâle charolais à la bourse de Padoue s’est stabilisée à 3,21 €/kg vif (+34% /2021 et 2020 début juin). Celle du mâle limousin à Modène s’est stabilisée à 3,38 €/kg vif entre les semaines 15 et 23 (+23% /2021 et 2020).

La cotation des femelles limousines est également stationnaire depuis plusieurs semaines, à 3,45 €/kg à Modène (+18% /2021 et +20% /2020). Celle des femelles charolaise a perdu 2 centimes fin mai à 3,24 €/kg vif en semaine 23 (+20% /2021 et +26% /2020). En cette saison, les quartiers avants sont en partie destinés à l’export car la demande pour la viande à braiser ralentit sur le marché italien. Mais la viande de femelles est moins prisée sur certaines destinations export, ce qui a participé à faire fléchir les prix des Charolaises.

Après un ralentissement en avril, l’inflation est repartie à la hausse en mai selon Istat (+6,9% /2021, soit un record depuis 1986). Les prix de l’énergie ont augmenté de +42,2% et ceux de l’alimentation de +7,1%.

ESPAGNE : l’inflation et la hausse des coûts de production inquiètent le secteur

En Espagne, la hausse du prix de l’alimentation du bétail inquiète. L’Espagne est en effet très dépendante de l’importation de céréales et d’oléagineux pour la fabrication d’aliments et les systèmes d’engraissement de bovins sont basés principalement sur des rations sèches. D’après Asoprovac, le coût alimentaire représente plus de la moitié du coût de production d’un JB. Les éleveurs auraient donc réduit les mises en place depuis le mois de mars.

Par ailleurs, la filière est également préoccupée par les difficultés à pouvoir répercuter des hausses sur les prix à la consommation. En effet, le pouvoir d’achat des Espagnols est confronté à une très forte inflation des dépenses contraintes, notamment de l’énergie. L’inflation, qui avait ralenti en avril (+8,3%) après de le pic de mars (+9,6%), est repartie à la hausse en mai (+8,7%). Les familles ont modifié leur panier d’achat en se tournant vers les viandes les moins chères, notamment le porc. Heureusement, la demande de la restauration est dynamique grâce à une saison touristique qui démarre fort, ce qui permet de valoriser les pièces d’aloyau.

La fin du Ramadan le 2 mai a fait chuter la demande des pays méditerranéens et entrainé un surplus momentané de JB qui est mi-juin résorbé. Mais les relations diplomatiques ne s’arrangent pas avec l’Algérie (débouché important pour la viande bovine et les jeunes bovins espagnols depuis 2016) après que l’Espagne s’est alignée sur la position marocaine au sujet du Sahara occidental le 18 mars dernier. Alger a annoncé le 8 juin suspendre immédiatement le traité « d’amitié et de bon voisinage » conclu avec l’Espagne en octobre 2002. Un sujet de plus qui inquiète la filière.

Les prix entrée abattoir restent à des niveaux élevés. Le JB U espagnol cotait 5,02 en semaine 22 (+32% /2021 et +42% /2020) et le JB R 4,98 €/kg (+34% /2021 et +43%/2020).

ALLEMAGNE : les prix se sont réajustés à la baisse

En Allemagne, après une flambée au 1er trimestre, les prix des JB ont subi un brutal réajustement à la baisse en mai, perdant 80 centimes en 4 semaines. Ils devraient toutefois se stabiliser en juin d’après les experts allemands d’AMI, le marché étant arrivé à un équilibre entre une offre et une demande toutes deux restreintes. La cotation du JB U est retombée à 4,67 €/kg de carcasse en semaine 23 (+17% /2021 et +32% /2020), celle du JB R à 4,63 (+18% /2021 et +33% /2020) et celle du JB O à 4,45 €/kg (+20% /2021 et +38% /2020).

Les rétentions en élevage pendant la phase de croissance très rapide des prix ont donné lieu à un afflux de JB fin mars et de nouveau en mai. Sur les semaines 18 à 22, les abattages de JB étaient en hausse de +9% /2021 d’après l’indicateur hebdomadaire d’AMI.

Cette hausse des sorties est advenue alors que la demande était freinée par l’inflation galopante dans un pays extrêmement dépendant du gaz russe. En mai, la hausse des prix à la consommation a atteint +7,9% sur un an selon l’institut national de la statistique Destatis, valeur la plus élevée depuis 1974. La hausse des prix alimentaires s’est fortement accélérée (+11,1% en mai contre +8,6% en avril). Dans l’univers des viandes, le bœuf a enregistré de fortes hausses alors qu’il constitue déjà le produit carné le plus onéreux. D’après les relevés Gfk pour AMI, les steaks de bœuf étaient en moyenne à 20,44 €/kg en semaine 23, soit +9,7% /2021, contre 7,17 €/kg pour le rôti de porc (+5,4%) et 10,41 € pour l’escalope de poulet (+23,1%). La viande hachée de bœuf était quant à elle à 10,0 €/kg (+34,5% /2021), contre 8,47 €/kg pour le haché mixte porc/bœuf (+31,8%).

Cette forte hausse des prix, alors que les dépenses contraintes ont flambé, a conduit à une modification du panier d’achat des ménages, inversant la tendance à la progression du bœuf. Sur les 4 premiers mois de l’année, les volumes de viande bovine achetés par les ménages ont chuté de -20% /2021 ou -11% /2020. Pour plus d’info, lire l’ article sur les femelles en Europe).

POLOGNE : petite baisse des cours dans sillage des prix allemands

En Pologne, le JB R cotait 4,96 €/kg de carcasse en semaine 22 (+44% /2020 et +76% /2020) et le JB O 4,79 €/kg (+43% /2021 et +74% /2020). Le zloty s’étant plutôt renforcé face à l’euro depuis le mois de mars, ce repli n’est pas dû à un effet de taux de change, comme c’est parfois le cas. Il serait plutôt dû à la situation de rééquilibrage sur le marché allemand.

La production polonaise de jeunes bovins plafonne. Au 1er trimestre, 231 000 mâles non castrés ont été abattus en Pologne (+0,9% /2021). Avec un poids moyen de carcasse en baisse, la production abattue (78 000 téc) a égalé celle de 2021.